30代専業主婦のマリーです。

30代に入り夫婦で資産形成に取り組みだしてから、積み立て式の投資の次に実践し始めたのがETFでの運用です。

初心者必見のドルコスト平均法についてはこちらの記事もどうぞ!

ETFはドルコスト平均法を用いた積み立て式の投資では得られないメリットもありますので、今日はETFについてまとめていきます。

私のお気に入りはETF

ETFって?

今、私が少しずつ保有していってるのがETF(上場投資信託)です。

ETF(上場投資信託)は、日経平均株価(日経225)やTOPIX(東証株価指数)など特定の指数に連動する運用成果を目指して運用される、インデックス型の投資信託の一つです。

『ETF(上場投資信託)まるわかり!超活用術2019』より

ETFとはExchange Traded Fundの略で、「上場投資信託」と呼ばれます。その名のとおり投資信託の一種ですが、証券取引所に上場され、立会時間は株式を同じ方法で売買できます。(中略)

ETFには3つの特徴があります。

まず上場されているので価格が透明で分かりやすいことです。

そして、信託報酬など運用コストが安くなっていることです。

さらに、個別株と違ってインサイダー取引とみなされる心配がなく、コンプライアンスの観点からも安心であることです。

『2026年までの経済予測』より

ETFは投資信託の特徴を持ちつつ、株式を同じようにリアルタイムで取引することができます。

株式や債券などを組み合わせてパッケージになった金融商品なので、少額でもひとつの株に資金を偏らせることなく分散投資が可能になります。

簡単にいえば、いろんな株や債権をちょっとずつ入った商品を購入する、という形になります。

・ETFってまるで巻き寿司!

さらに簡単にいうと、私の中のETFのイメージはまさしく「巻き寿司」。

巻き寿司の中にはいろんな具材が束になって入っています。

節分にはまるまる1本、切らずにほおばって食べるという風習の地域もあるようですが、スーパーで売られている巻き寿司はだいたい2cm幅にカットされています。

少量パック(3〜4切れ入り)でも売られているのでまるまる1本買わなくても、一人で巻き寿司を堪能することが可能です。

ETFってそんな感じです。

例えば個人で ETFを使わずに日経平均株価と同じ運用をするには、それを構成している225銘柄すべての株式を購入する必要があります。

全部の株を売買単位の100株ずつそろえるには数億円の資金が必要です。

ですがETFは1口あたり数万円から購入可能になります。

巻き寿司一切れ分がETFの1口にあたるとすれば、その一切れにも欠けることなくすべての材料(各銘柄)が入っていることはイメージしやすいかと思います。

・巻き寿司で買うからリスクが低い

これはリスク分散の効果も期待できます。

例えば、とある銘柄の個別株を保有するとします。

巻き寿司でいうなら、「私は巻き寿司よりきゅうりだけで食べるのが好きだから、きゅうりだけを買おう」となります。

個別銘柄で保有するということは、その株式を発行している企業が万が一経営破綻して株式廃止になったときに、その保有していた株券は紙切れ…つまり価値が0になります。

もっていたきゅうりの価値がなくなってしまいます。

ETFはその「紙切れになるリスク」はものすごく低いです。

言うなれば、きゅうりの価値がなくなってしまっても、きゅうり抜きの巻き寿司はもちろん少し味気ないけれど、巻き寿司は巻き寿司のままなのです。だし巻きやかんぴょう、しいたけ、かにかまなど、他の具材がカバーしてくれるのです。

もちろんこれは逆も言えます。

例えばあるとき、とある銘柄の株価が一気に上がったとき、その個別株を保有していれば大きく資産を増やすことができます。

買っていたきゅうりにプレミアがつくような感じです。仕入れた値段の2倍、3倍の値で売って欲しいと頼まれます。

一方、巻き寿司で持っていた場合は、きゅうりだけがプレミアになったとしても「プレミアきゅうりが少し入った巻き寿司」になる程度なので、巻き寿司の価値が2倍、3倍になるようなことはないのです。

リスクを抑える代わりに、大きなリターンはあまり期待できない。これはコインの裏表の関係ですね。

ETFを気に入った4つの理由

私がETFを特に気に入っている点は4つあります。

- 少額から購入できる

- 分散投資ができる

- コストが低いため長期投資に向く

- 株式のように売買できる

1.少額から購入できる

手元にたくさん資金があるわけではないので、少しずつ買い集めることができるのは魅力です。

いろいろな種類のETFがありますが、中には1口1万円前後〜。私は2種類ほど保有しており、どちらも1口3万円〜5万円くらいです。資金に余裕ができたらコツコツ買い入れています。

2.分散投資ができる

投資初心者なので大きく資産を増やすよりも少しずつローリスクで運用するのが理想です。

投資の世界には「すべての卵を1つのかごに盛るな」という格言があるとおり、偏った金融商品だけに投資するのは高リスクになります。

長期で運用するのであればなるべく分散してリスクを回避していくことが重要です。

3.コストが低いため長期投資に向く

ETFに投資するときは「購入時」「売却時」「保有期間中」にそれぞれ手数料がかかります。購入時や売却時にかかる売買手数料は取り扱い証券会社によって異なります。

私は2種類のETFを楽天証券で保有していますが、そのうち1種類は売買手数料が無料になっています。

そして、保有期間中にかかる「信託報酬」は、一般的にETFの方が投資信託よりも低く設定される傾向にあるようです。

長期で保有したい場合は特に手数料が低い方がいいです。コストの違いで収益に差が出てしまう可能性は多々あります。

4.株式のように売買できる

ETFは投資信託の一種ですが、証券取引所に上場されているので株式を同じ方法で売買できます。

つまり、「安いときに買って、高くなったら売る」ということが可能になります。

これは、ドルコスト平均法を用いた積み立て投資では得られにくいメリットです。

長期運用に向いていると同時に、短期運用でも利益を出すことが可能な商品と言えます。

以上の点から私の資産運用における投資のステップは

- ローリスクなドルコスト平均法を用いた積み立て商品を定期買い付け

- 基本は長期運用だけれども場合によっては短期運用も可能なETFを買い入れ

という順番で進めていくことにしました。

投資とひとことに言っても、いろんなスタイルのものがあります。

どこかで「投資に、合う人・合わない人がいるのではない。それぞれの個人に、合う投資・合わない投資はある。」という言葉を見たことがあります。

自分に合うスタイルが見つけられると、無理なくストレスなく豊かに資産形成していけるのはないかなぁと思います。

どんなやり方が合うかどうかは、自分で見つけていかないといけません。私も今、絶賛検証中です。

保有しているETF

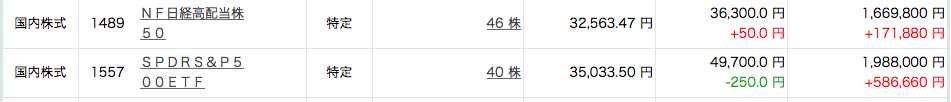

最後に、2021年9月現在保有しているETFと運用成績を載せておきます。

評価損益 プラス758540円

今のところ保有しているのは、

- NF日経高配当株50(日経平均構成銘柄で配当利回りの高い50銘柄を対象指数とするETF):組入銘柄はSUBARU、NTTドコモ、三菱UFJフィナンシャルグループ、みずほフィナンシャルグループ、武田薬品工業 など NEXT FUNDSのHPより

- SPDR S&P500(円換算した米国S&P500指数を対象指数とするETF):組入銘柄はマイクロソフト、アップル、アマゾン、フェイスブック、バークシャーハザウェイなど SPDRのHPより

これで、日本とアメリカの有名企業550社ほどの株を少しずつ保有していることになります。

これらすべてを個別株で買い入れることは不可能なので、少額で購入できるのが魅力です。今後も無理のない範囲で買い増ししていきたいと思います。

※金融商品について記載しておりますが、売買の推奨を目的としておりません。